大规模减税 多维度治理

- 来源: 编辑:admin

今年一季度,大规模普惠性减税政策扎实落地,纳税人减税获得感明显增强。与此同时,税务部门也在规范税务执法、打击偷骗税方面持续发力,维护了我国正常的经济秩序和税收安全,保障了公平竞争的营商环境。双管齐下,不仅小微企业享受到了政策红利,同时也对不法分子形成了有力的震慑

“国家减税降费政策在不断加码,今年我们在享受原有税收优惠的基础上,将会再享受至少50万元的税收优惠。”威海宝飞龙钓具有限公司赵启龙说。国家税务总局发布的最新数据显示,一季度全国累计新增减税3411亿元,小微企业普惠性政策新增减税576亿元。

据介绍,在大规模普惠性减税政策扎实落地的同时,税务部门也在规范税务执法、打击偷骗税方面持续发力。通过减税降费、规范执法、升级服务等全方位多维度举措,我国税收营商环境更加公平透明了。

小微喜获普惠红利

“小微企业数量大、分布广、类型多,是促进创业创新、保持就业稳定的主力军。国家推出小微企业普惠性税收减免政策,着力于增强小微企业发展动力,激发微观主体活力,提振市场信心,推动形成积极的社会预期。”国家税务总局减税办常务副主任、收入规划核算司司长蔡自力说。

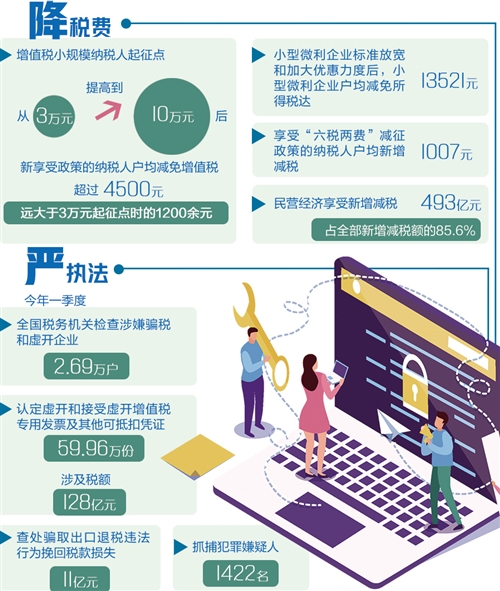

据了解,小微企业普惠性减税政策涉及增值税、企业所得税和地方“六税两费”,覆盖了小微企业大部分主要税种。数据显示,一季度提高增值税小规模纳税人起征点新增减税149亿元,放宽小型微利企业标准和加大企业所得税优惠力度新增减税287亿元,地方“六税两费”减征政策新增减税140亿元。

“从首季情况看,小微企业普惠性减税政策的实施主要体现出三大特点,即普惠效果好、减免幅度大及民营经济是受益主体。”蔡自力说,增值税小规模纳税人起征点由3万元提至10万元后,享受增值税减税纳税人新增330万户,与3万元以下免税原政策叠加后达到2900多万户;小型微利企业标准大幅提高后,享受企业所得税减税纳税人新增29万户,与原小型微利企业标准叠加后达到399万户,占一季度全部盈利企业的94%;享受“六税两费”减征政策的纳税人为1392万户。

在减免幅度上,增值税小规模纳税人起征点从3万元提高到10万元后,新享受政策的纳税人户均减免增值税超过4500元,远大于3万元起征点时的1200余元;小型微利企业标准放宽和加大优惠力度后,小型微利企业户均减免所得税达13521元;享受“六税两费”减征政策的纳税人户均新增减税1007元。此外,民营经济享受新增减税493亿元,占全部新增减税额的85.6%。

北京国家会计学院财税政策与应用研究所所长李旭红近期率领团队对全国范围内近百家企业作了调查研究。调查结果显示,小微企业实际享受减税降费政策的覆盖面较广,纳税人减税获得感增强,表明政策具有针对性,政策落实效果较好。

税务执法持续优化

今年1月17日,上海税务、公安部门多路出击,在冀、沪、浙、闽、粤等五地同时开展收网行动,成功摧毁一职业犯罪团伙,现场抓捕犯罪嫌疑人148名,刑事拘留73人,捣毁非法开票窝点14处,税控盘900余个、银行U盾450余个,印章1100余枚,缴获空白增值税发票32000余份。现场查抄疑点企业3800余户,虚开团伙控制的企业对外虚开金额逾110亿元。

“今年以来,我们在优化执法方式、规范税务执法、打击偷骗税方面持续发力,充分发挥税务稽查的‘利剑’作用,切实保障国家税收安全、维护减税降费成果。”国家税务总局税收宣传中心主任兼办公厅副主任付树林说。

据了解,国家税务总局会同公安部、海关总署和中国人民银行,持续纵深推进打虚打骗两年专项行动。今年一季度,全国税务机关检查涉嫌骗税和虚开企业2.69万户,认定虚开和接受虚开增值税专用发票及其他可抵扣凭证59.96万份,涉及税额128亿元;查处骗取出口退税违法行为挽回税款损失11亿元。抓捕犯罪嫌疑人1422名,293名犯罪嫌疑人主动向公安机关投案自首。

同时,税务执法也更加规范。据付树林介绍,税务部门全面推行行政执法公示、执法全过程记录、重大执法决定法制审核“三项制度”,持续深化税务执法监督,强化对重大税务案件审理、重大执法行为事中监督,确保税务执法透明、规范和公正。同时,构建以税收风险为导向,以“双随机、一公开”为基本方式的新型稽查监管机制,落实“无风险不检查”原则,对高风险纳税人实施立案检查,增强了稽查精准性和有效性。

“虚开增值税发票和出口骗税造成了企业间税负的不均衡,容易形成市场不公平竞争,不符合税收公平原则。”李旭红说,税务部门持续在优化执法方式、规范税务执法、打击偷骗税方面持续发力,有利于维护我国正常的经济秩序和税收安全,保障公平竞争的营商环境。

联合惩戒专治“老赖”

“如果我们正常缴税,但别的企业偷税漏税做‘老赖’,这对我们依法纳税的企业来说是极不公平的。因此,大家都依法纳税、营造公平环境非常重要。”一位企业负责人向记者坦言。

目前,我国通过实施税收违法“黑名单”和联合惩戒,“老赖”的日子更不好过了。2018年7月份,三亚某投资公司法定代表人鲁某在珠海拱北出境时被海关限制出境,出国计划被迫取消。急于出国的鲁某火急火燎联系税务稽查部门,被告知因三亚某投资公司偷税且逃避缴纳税款,其作为法定代表人已被列入税收违法“黑名单”,受到税务、公安、海关、银行等多个部门的联合惩戒,阻止出境只是其中的一项惩戒措施。

据了解,截至2019年一季度,全国各级税务机关已累计推送多部门联合惩戒“黑名单”当事人26.09万户次。其中,公安部门配合税务机关办理阻止出境4778人次;1.64万名“黑名单”当事人被工商部门、市场监督管理部门限制担任企业的法定代表人、董事、监事及经理职务;1.69万户次当事人被金融机构限制融资授信;另外,还有22.28万户次“黑名单”当事人在政府供应土地、检验检疫监督管理、政府采购活动、政府性资金支持等方面被有关部门采取限制性管理措施。

付树林介绍,2018年全国税务机关共计公布“黑名单”案件9344件,同比增长70.54%。2019年一季度全国税务机关共计公布“黑名单”案件3467件,其中,虚开发票案件3261件,偷税案件140件,骗税案件33件,走逃失联案件23件,其他案件10件。自2014年10月份税收违法“黑名单”制度实施以来,各级税务机关累计公布案件数量已经达到20109件。

“税收违法‘黑名单’联合惩戒中多部门联合‘重拳出击’,可以有效打击税收失信者,让经营者对税法心存敬畏自觉遵守,切实维护了税收秩序和国家税法尊严。”李旭红说,税收违法“黑名单”与专项整治有机结合,及时推送相关部门对列入“黑名单”的企业实施联合惩戒,充分发挥了打击的持久震慑作用,巩固提升了专项整治的效果。