【金融监管】理财子公司监管要求看齐基金公司

- 来源: 编辑:admin

【金融监管】理财子公司监管要求看齐基金公司——理财子公司管理办法正式稿简评

2018-12-03 16:13 来源:格隆汇 资管 /基金 /银行

原标题:【金融监管】理财子公司监管要求看齐基金公司——理财子公司管理办法正式稿简评

作者:兴业研究

来源:鲁政委的世界观

12月2日,银保监会正式发布《商业银行理财子公司管理办法》(以下简称《理财子公司办法》)适用于商业银行设立理财子公司开展资管业务的情形,对理财子公司实施差异化监管。正式稿相较于征求意见稿,对部分条款进行了修订。

本文重点分析《理财子公司办法》正式稿相较于征求意见稿的修订条款,对于《理财子公司办法》整体内容的分析,详见我们此前发布的报告《理财子公司将与基金公司比翼齐飞—理财子公司管理办法征求意见稿简评》[1]。

对于《资管新规》、《理财新规》和证监会发布的资管新规配套细则的相关研究请见我们此前发布的报告《七点看清资管新规—简评》[2]、《理财新规的“变”与“不变”—资管新规说明和理财新规征求意见稿简评》[3]、《证券期货私募产品的“同”与“不同”—证券期货机构私募资管产品管理规定简评》[4]和《理财子公司将迎差异化监管—理财新规正式稿简评》[5]。

评论

一、理财子公司股权管理践行金融业对外开放

《理财子公司管理办法》在理财子公司股东准入条件方面对内外资金融机构要求一致,同时为部分特批例外情况预留空间。在理财子公司控股股东、参股股东的准入限制条件方面,《理财子公司管理办法》遵循了我国金融业开放“内外一致”的原则,不仅在控股股东方面并未对我国境内的中资和外资商业银行分类要求,同时对于境内外机构作为理财子公司参股股东的准入门槛也做了完全一致的要求,这为我国金融业中理财业务进一步对外开放预留了充足的空间。此外,《理财子公司管理办法》在保持鼓励各类股东长期持有理财子公司股权、保持股权结构稳定的同时,对于股东承诺5年内不转让理财子公司股权、不将所持有的股权进行质押或设立信托的行为新增了“经国务院银行业监督管理机构批准的除外”的特批情况,进一步便利了各类股东参与助力理财子公司发展的可能性。

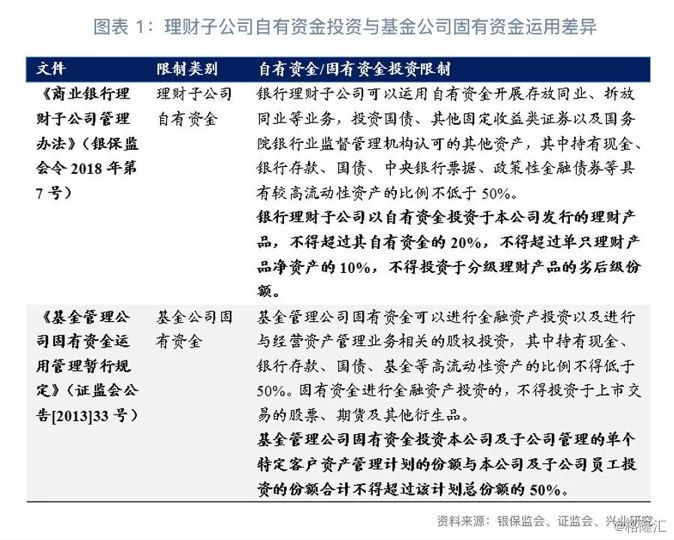

二、理财子公司自有资金可购买其所发行理财产品

《理财子公司管理办法》将允许理财子公司自有资金投资本公司发行的理财产品,但应遵守一定的限额管理和投资限制。《理财子公司管理办法》指出:“银行理财子公司以自有资金投资于本公司发行的理财产品不得超过其自有资金的20%,不得超过单只理财产品净资产的10%”。这一修改删除了此前征求意见稿中“理财子公司不得用自有资金购买本公司发行理财产品”的限制,有利于理财子公司灵活使用自有资金开展投资。但是,为了避免风险过于集中,对理财子公司自有资金投资本公司理财产品进行了一定的比例限制。此外,《理财子公司管理办法》延续了此前理财子公司自有资金“不得投资于分级理财产品劣后级份额”的限制。

值得注意的是,与基金公司固有资金的投资限制相比,理财子公司自有资金对本公司发行资管产品投资的比例限制更为严格。根据《基金管理公司固有资金运用管理暂行规定》(证监会公告[2013]33号)要求,基金公司固有资金投资于本公司发行资管产品的所需遵循的比例限制只包括“基金管理公司固有资金投资本公司及子公司管理的单个特定客户资产管理计划的份额与本公司及子公司员工投资的份额合计不得超过该计划总份额的50%”。

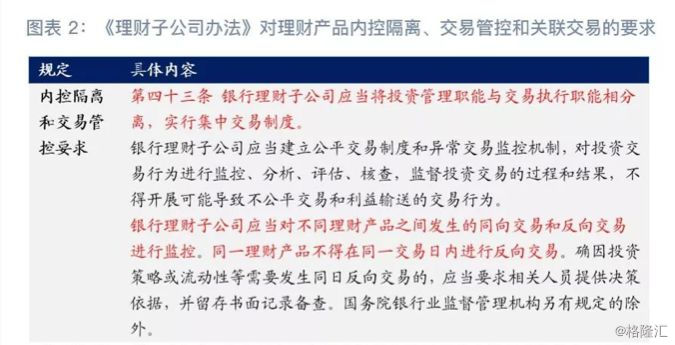

三、补充内控隔离、交易管控和管理人利益冲突的监管要求

《理财子公司办法》正式稿补充了内控隔离和交易管控要求。在内控隔离和交易管控要求方面,正式稿新增第四十三条:“银行理财子公司应当将投资管理职能与交易执行职能相分离,实行集中交易制度。……银行理财子公司应当对不同理财产品之间发生的同向交易和反向交易进行监控。同一理财产品不得在同一交易日内进行反向交易。确因投资策略或流动性等需要发生同日反向交易的,应当要求相关人员提供决策依据,并留存书面记录备查。……”关于资管产品的公平交易问题,证监会《证券投资基金管理公司公平交易制度指导意见》(证监会公告[2011]18号)对基金公司提出了类似的要求:“公司应将投资管理职能和交易执行职能相隔离,实行集中交易制度,建立和完善公平的交易分配制度,确保各投资组合享有公平的交易执行机会。……公司应严格控制不同投资组合之间的同日反向交易,严格禁止可能导致不公平交易和利益输送的同日反向交易。确因投资组合的投资策略或流动性等需要而发生的同日反向交易,公司应要求相关投资组合经理提供决策依据,并留存记录备查,但是完全按照有关指数的构成比例进行投资的组合等除外。”

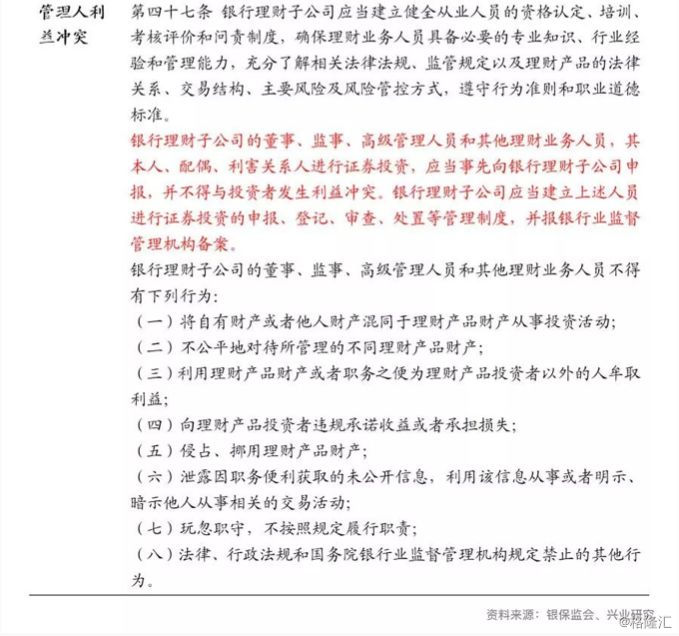

《理财子公司办法》正式稿强化了管理人利益冲突监管。在人员管理方面,正式稿在第四十七条中新增管理人及关联人证券投资备案制度:“银行理财子公司的董事、监事、高级管理人员和其他理财业务人员,其本人、配偶、利害关系人进行证券投资,应当事先向银行理财子公司申报,并不得与投资者发生利益冲突。银行理财子公司应当建立上述人员进行证券投资的申报、登记、审查、处置等管理制度,并报银行业监督管理机构备案。” 上述规定基本对标了《基金法》的要求:“公开募集基金的基金管理人的董事、监事、高级管理人员和其他从业人员,其本人、配偶、利害关系人进行证券投资,应当事先向基金管理人申报,并不得与基金份额持有人发生利益冲突。公开募集基金的基金管理人应当建立前款规定人员进行证券投资的申报、登记、审查、处置等管理制度,并报国务院证券监督管理机构备案。”

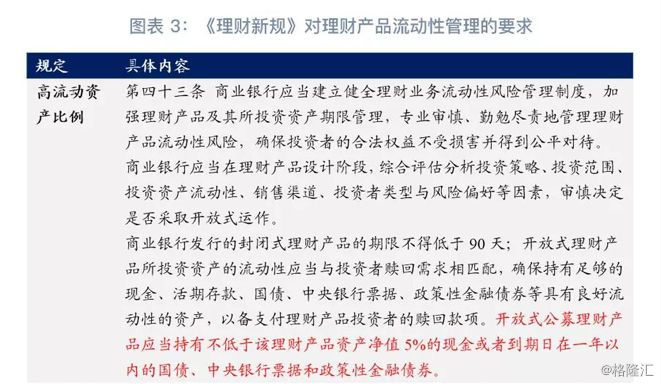

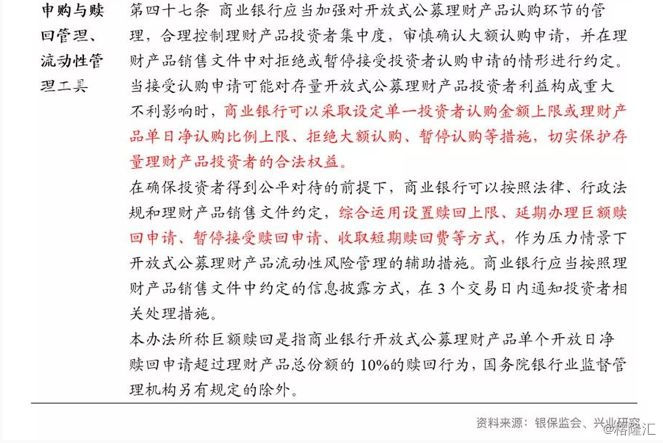

四、净资本和流动性管理规定即将出台

净资本和流动性管理等配套监管制度即将出台,或将明确类货基产品的流动性管理规则。《理财子公司办法》答记者问提到:“银保监会已着手制定银行理财子公司净资本和流动性管理等配套监管制度。”关于理财子公司的净资本管理,我们此前的报告曾指出,理财子公司的资本计提可能会参考证券公司和信托公司的净资本监管要求,计算公式可能与该公司理财业务总规模及自有资金进行投资的情况有关;关于理财子公司的流动性管理,目前《理财新规》中对于理财产品的流动性管理仅提出了设定高流动性资产比例和鼓励使用流动性管理工具等基本原则,未来的理财子公司流动性管理细则,可能会参照证监会《公开募集开放式证券投资基金流动性风险管理规定》(证监会公告〔2017〕12号),将开放式产品(包括类货基产品)作为重点监管的对象,从产品设计、投资交易限制、申购赎回管理、流动性风险管理工具等方面对理财子公司发行的理财产品提出系统的要求。