经济韧性较足 债市机会靠跌

- 来源: 编辑:admin

(原标题:经济韧性较足 债市机会靠跌)

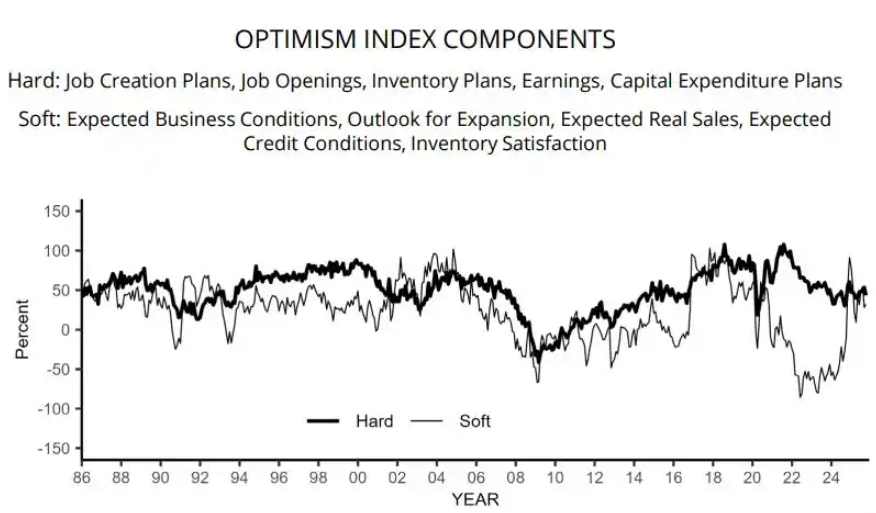

4月数据再度显示经济增长的韧性,于债市难言利好,加上供给、信用违约、海外市场带来的增量利空,近期弱势震荡格局料难打破。分析人士称,乐观情绪透支后,债市机会只能靠跌出来。

韧性较足 隐忧犹存

作为月度宏观数据中的重磅,5月15日,4月份主要经济运行数据压轴发布。生产强、投资弱成为4月经济数据的主要特征。分析称,需求端的分化表现,暗示当前经济增长韧性较足,但隐忧犹存,趋势有待进一步观察。

15日,国家统计局发布4月份我国主要经济运行数据,其中工业生产数据改善明显,大幅好于预期。

据国家统计局数据,4月工业增加值同比增长7%,较上个月高出1个百分点,且超出6.4%的市场预期值。从三大门类来看,4月采矿业、制造业、公用事业增加值同比表现较3月均有所改善。随着工业企业开工数量增多,4月主要工业品产量增速均加快,其中钢材、水泥、汽车产量和发电量增速上行较快。这与先前发电耗煤、高炉开工率等高频数据反映出的工业生产积极变化一致。

天风证券固收首席分析师孙彬彬称,4月份工业需求显示出较强的走势,工业产出缺口明显扩张。国泰君安固收首席分析师覃汉认为,4月工业增加值重回7%以上高位,一是缘于3月日历效应结束,二是供需状况有所改善。

申万宏源、中信证券等机构则认为,4月工业增加值超预期,很大程度上是今年春节假期较晚、3月重大会议召开,致使企业开工晚于往年,叠加华北地区冬季限产的影响,4月份工业生产比较集中所致。

与工业生产的良好表现相比,4月份投资和消费的表现不尽如人意。4月份固定资产投资累计同比增速继续下滑至7%,创近年来最低增速,且低于市场预期和前值;当月同比增速也下降1.1个百分点至6%。

进一步看,4月投资需求走弱,主要体现为基建投资较快下滑。1-4月基建投资累计同比增速继续下滑至7.6%,创2012年以来最低增速。

分析称,去年以来,地方政府债务风险严监管对地方政府的投资意愿和资金来源造成较大的负面影响。1-4月房地产投资同比增速小幅回落至10.3%,仍处于2016年以来的高位水平。另外,1-4月制造业投资同比增速回升至4.8%,制造业企业投资意愿相对稳定。

4月份社会消费品零售总额同比增长9.4%,增速较上个月下滑,且不及预期的增长10%。除石油制品外,当月各类消费普遍走弱,未能延续一季度的较好表现。

有分析师总结称,4月生产超预期反弹,投资超预期下滑,消费初现疲态,经济数据有喜有忧,结合先前发布的进出口、物价等数据来看,国民经济运行平稳,增长韧性难以证伪,运行趋势还需进一步观察。

基本面预期反复修正

4月以来,债券市场参与者对经济基本面的预期经历反复修正。起初,因3月经济数据整体表现不佳,尤其是金融信贷、投资、财政支出等数据偏弱,加上地方债务监管趋严,螺纹钢等大宗商品价格也出现了持续调整,一度激起了市场对经济增长的悲观预期。但随后披露的一些高频数据,包括螺纹钢价格、水泥价格、房地产投资、PMI数据、耗煤量等数据均有所好转,显露工业生产改善的迹象,促使市场预期修正。这也是4月下旬以来,债市陷入弱势调整的基本面背景。

4月生产数据的强劲反弹引起投资者警惕。15日,国债期货市场早盘低开低走,一度下跌超过0.4%;银行间市场上,10年期国债活跃券最高成交到3.72%,上行约2BP,10年期国开债活跃券最高成交到4.56%,上行逾2BP。

据中债到期收益率数据,4月下旬以来,作为市场风向标品种的10年期国债、国开债收益率分别从3.5%、4.31%上行至目前的3.70%、4.55%一线,调整幅度均达到20BP或更高。同期,1年期国债、国开债收益率上行幅度均不超过5BP,变化不大。无风险债券收益率曲线呈现陡峭化上行。

业内人士指出,期限利差扩大,通常反映了市场对基本面的预期趋于乐观,这与近期一系列经济数据推动市场预期调整的情况相符。

除了基本面因素之外,4月下旬以来,债市还面临一些增量利空的扰动。一是4月下旬货币市场流动性出现年初以来最剧烈的波动,资金面的收紧促使市场修正先前过于乐观的货币政策及流动性预期;二是债券供给开始增多,4月份利率债发行总额超过1万亿元,创了5个月新高,供给放量的势头已经形成,而供给压力主要集中在中长期限品种上,对收益率曲线中长端影响更大;三是4月以来部分民营企业相继违约,集中度为近年罕见,引起市场警惕,压制交易情绪;四是美元阶段性走强,10年期美国国债收益率重上3%关口,市场担忧资本外流及汇率贬值压力重现。

“还有一点很重要,就是降准消息引发的乐观情绪,过度透支了市场需求,前期收益率下行过快,超过了与基本面匹配的程度。”某券商固收部门研究主管表示。

总之,在降准引发乐观情绪释放后,近期基本面、政策面、供需面、市场情绪、海外市场等均出现了一些不利变化,市场预期和价格水平均回归理性。

等待跌出来的机会

分析人士认为,目前经济基本面尚难推动债市收益率进一步下行,但带来的调整压力已有所释放,数据发布未必造成持续冲击,未来市场不确定性可能来源于供给压力、监管政策执行及流动性波动等层面。

目前基本面因素虽不构成增量利好,但也不是显著利空。4月份经济数据本身喜忧参半,而一些机构认为,近期高频数据回升和4月工业生产改善主要由短期因素驱动,投资、消费回落,仍然传递出实体经济需求疲软的信号。

往后看,经济增长至少面临两大挑战,一是外需放缓,二是投资下滑。中金公司固收研究指出,外需是推动去年经济增速超预期的关键,但今年外需开始有放缓征兆,未来存在较大的不确定性和下行风险。另外,规范地方政府债务、严控非标和清理PPP无疑会导致广义财政收缩,名义GDP在去年见顶后回落仍较为确定。

随着外部确定性增加、投资需求下滑,经济金融政策关注点正重新向稳增长倾斜,这意味着债市面临的“政策底”已经出现。年初利率快速上行则构筑起较难突破的“市场底”。市场底部已经比较明确,即便未来收益率继续上行,空间也不会很大。

只是从近期来看,债市收益率进一步下行难度仍然较大。一是债市已进入传统的发行旺季,供给放量趋势明确,尤其是地方债发行加快,会占用银行配债额度,供需关系的变化对债市不是很有利。二是资管新规等重磅政策落地后,相关细则有待披露,在政策明朗化之前,投资者倾向于多看少动,不会轻易出手,多头很难形成合力。三是临近年中,资金面波动风险仍不得不防,虽然稳增长压力之下,货币政策已有微调迹象,但难言大幅放松,货币当局对资金面宽松可能引发杠杆反弹仍保持警惕,今年资金面稳定性料有所提升,但在面对诸如大额缴税、年中考核这类因素影响时,仍可能发生阶段性紧张。

中金公司固收研究认为,债市可能陷入了“进退两难”的格局,短期应从右侧顺势操作转为逆向操作。短期不妨先观望,等待供给压力等释放,推动收益率回升后再重新建仓。

覃汉也称,相对于经济基本面的实际情况和预期变化,当前的债券收益率水平位于比较合理的区间,未来机会只能靠跌出来。