金融租赁助力实体经济创新发展

- 来源: 编辑:admin

金融租赁助力实体经济创新发展

金碚

一百多年前,梁启超在《变法通议》中预言 “中国他日必以工立国”,今天,这个预言已经成为现实。特别是,蛟龙号下水、高铁奔驰、航母游弋、基础设施建设日新月异,展现了中国工业正在攀登世界制造业和大型项目建设之巅的步伐。工业化持续推进是中国实现两个一百年奋斗目标的基础:从2020年到2035年,在全面建成小康社会的基础上,再奋斗十五年,基本实现社会主义现代化;从2035年到本世纪中叶,在基本实现现代化的基础上,再奋斗十五年,把我国建成富强、民主、文明、和谐、美丽的社会主义现代化强国。

改革开放40年来,中国以GDP年均9.5%的速度持续增长,从一个贫穷落后的国家发展为世界第二大经济体、世界第一大工业生产国和世界第一大外汇储备国。经历这样的高速工业化进程,中国不仅建立了世界各国中最完整的产业体系(中国是世界唯一在所有各产业统计类别中都有不凡表现的国家),而且产业结构显著提升,特别是高新技术产业也有了很大发展。《中国制造2025》规划了中国进一步实现工业现代化的图景。同时也必须看到,中国经济发展虽然已经取得举世瞩目的巨大成就,但实体经济的技术水平与世界最先进国家相比还不高,一般估计,中国制造业的技术水平同世界先进国家至少还有30~50年的差距。

因此,中共十九大指出,中国经济将由高速增长阶段转向高质量发展阶段。此前中国经济高速增长的基本特征是以数量扩张为主,经济增长动因主要体现为要素投入的增加,产业竞争力主要基于要素价格优势。而进入高质量发展的新阶段,将着眼于更加依靠要素素质的升级和资源配置的优化,特别是要以科技发展和创新驱动来形成产业发展的新动能。同时,还要更加重视节能环保,实现绿色发展。

实体经济发展需要有金融支持,不同的发展方式对金融服务有不同的需要。在高速度增长时期,产能大幅度扩张,往往形成过高的债务杠杆率。在经济增速放缓、利差收窄、资金供应趋紧的情形之下,再不能通过高杠杆套利来追求粗放式增长。如果继续维持高速度增长阶段的金融模式,不仅会增加实体经济的融资成本,而且可能进一步导致金融业脱实向虚;不仅会加大金融风险,而且难以适应实体经济高质量发展的新要求。所以,一方面要求金融更好地服务实体经济,另一方面又要将防范化解金融风险作为未来几年的“三大攻坚战”之首。

进入高质量发展新阶段,既要形成新动能,又要防范系统性的金融风险,体现在实务层面实际上就是要求金融机构进行产品和服务创新。其中,融资租赁就是一个重要的金融创新领域,可以作为金融服务实体经济,提高各种资源利用效率的可行方式之一。

租赁是一个传统业务,古已有之,而在现代经济中仍然可以发挥重要作用。第一是可以物尽其用,企业能够盘活闲置设备资产,提高固定资产的运营效率;第二是可以人尽其才,企业的人力资源,可以通过使用租赁设备来实现其生产力;第三是实现钱尽其能,企业将原来需要投资在固定资产上的资金转投于运营过程,有助于提升资金配置效率。

金融机构进入租赁领域,形成融资租赁业务,可以在金融业和实体产业之间架起创新性的资源配资通道,更有效地发挥金融资源的助推作用,即以租赁形式向企业提供相应的设备及其他资源,不仅可以促进金融行业业务创新,而且能够向实体经济精准“供血”,实现资金良性循环,降低实体经济企业的资金周转压力,进而实现产业流程的顺利运营。2017年,民生金融租赁就联合交银租赁、工银租赁等一起成立了“金融租赁服务长江经济带发展战略联盟”,主要涵盖长江经济带沿线11个省市,支持范围包括重大基础设施、旅游、生态环保、公共服务等领域。该联盟是长江经济带投融资体制的创新之举,第一个项目已与2018年2月成功签约落地。

船舶业是较普遍地实行金融租赁的行业之一。2008年的金融危机对全球航运、船舶制造业影响巨大,导致其相当程度的衰退。而中国航运企业却能率先走出低谷实现复苏,其中,融资租赁发挥了重要的作用。金融租赁公司以有效方式筹措资金,向船舶制造企业订购船只,采用租赁方式将船舶租赁给航运企业使用,以获得租金方式实现资金周转,可以解决航运企业购船资金不足的困难,同时缓解造船企业的资金周转压力,而且可以为造船企业增加订单,开拓更大市场。融资租赁方式,替代了以往造船和航运企业都主要依赖银行贷款的融资模式,一定程度上降低了实体企业的资金压力和债务风险。特别是航运企业可以避免因购买设备而需要的一次性巨额资金支出压力,将通过采用融资租赁方式而节约下来的资金投入到其他业务用途上;租金支付方式缓解了债务融资(商业银行贷款)到期时的集中还款资金压力,有助于管控风险。

融资一直是实体经济特别是制造业企业常常面临的一个难题,“贷款难”是人们常常听到的企业抱怨。从统计数据看,2006~2016年的10年间,我国制造业的贷款比重从25%下降到16.2%。银行贷款一直是企业所依赖的外源资金主要获得方式。根据今年2月清华大学经济管理学院中国金融中心等研究机构联合发起的《中国社会融资环境报告》,在企业融资结构中,除银行贷款(54.84%)之外,承兑汇票占比为11.26%,企业发债占比为16.5%,融资性信托占比为7.66%,融资租赁占比为3.95%,保理占比为0.44%,小贷公司占比为0.87%,互联网金融(网贷)占比为1.10%,上市公司股权质押占比为3.39%。可见,融资租赁有很大的发展空间。

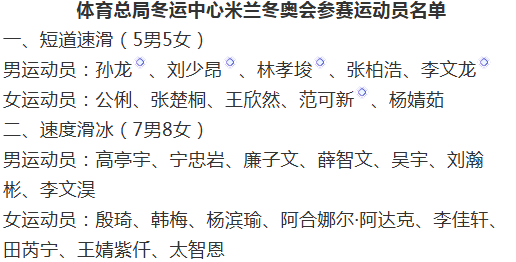

2015年9月,国务院办公厅印发《关于促进金融租赁行业健康发展的指导意见》(以下简称《指导意见》),形成了促进行业发展的国家层面顶层设计,与《金融租赁公司管理办法》《金融租赁公司风险监管核心指标》等共同形成了保障行业健康发展的制度性规范。融资租赁是与实体经济紧密结合的一种投融资方式。《指导意见》指出,金融租赁公司是为具有一定生产技术和管理经验但生产资金不足的企业和个人提供融资服务的金融机构。截至2017年底,全国共开业金融租赁公司64家,实收资本达1630.06亿元。在已成立的金融租赁公司中,银行系金融租赁公司达到40家,占比62.5%。

在可以预见的相当长时期内,中国仍将保持中高速经济增长,城镇化进程将快速推进,城乡建设方兴未艾。2017年,基础设施建设投资增速维持在20%左右,这都意味着市场对于工程机械以及各相关产业的需求将长期保持高位增长态势。尤其是“一带一路”倡议的提出,催生出沿线国家的大量港口、机场、铁路、核电、电信等基础设施建设项目需求,相当数量的中国企业正在积极通过设厂、投资、收购等方式,寻求产业链在全球范围内的延伸整合。随之衍生的跨境融资需求也必然不断放大。其中,金融租赁必将发挥重要的作用。近年来中国租赁公司已经参与到“一带一路”当中,如民生金融租赁、工银租赁、国银租赁、交银租赁等均在飞机和船舶等领域有诸多项目落地。

金融租赁的实质是资产所有权与使用权的分离,从而摆脱了传统的财产占有观念和制度约束,有利于创新经营模式和业务方式,更好地适应社会化大生产,特别是大规模建设和资本密集型产业发展的需要,特别是使原本具有重资产特征的实体经济企业,实现相对的轻资产化。企业使用大型设备的需要,可以通过不产生本企业过大的投资额的方式而得到满足,是金融租赁所创造的一种“巧妙”机制。采用这一商业模式,可以优化企业资金结构,也给从事这一业务的金融企业开拓了业务创新空间。首批银行系金融租赁公司之一的民生金融租赁就提出了把经营性业务比例提高到50%以上的目标。

由于融资租赁具有“融资”和“借物”的双重属性,将金融资本与实业企业进行有效对接,在一定程度上也成为平衡和转换、分摊金融资本与实业经营风险的一个可选择方式。例如,在中国企业“走出去”的过程中,也需要金融服务“走出去”,但跨境业务不可避免地需要面对沿线国家政治、经济、法律、文化等差异,能够融入当地环境,适应各类差异,是中国企业成功进军国际市场的关键之一,这对金融机构的风险管控与防范能力也提出了更高的要求。不同于其他金融业态,依托租赁物来防范租金回收风险的风控模式,使得租赁产品在跨境业务上显现出独特优势。

当然,世界上没有毫无风险的融资模式和商业模式。尽管金融租赁可以成为金融助力实体经济发展的一种创新方式,但是在运行过程中依然要注重防范行业本身可能具有的一定风险性。作为链接金融与实体经济的重要渠道,金融租赁企业必须提高自身的运作能力和业务水平,对相关实业的特征、行业生态、发展前景以及运行特点等应有所把握,要有一定的前瞻性预测能力,通过精准投放金融资源,不仅助力实体经济发展,而且实现金融企业和实业企业双方的风险控制与防范。

总之,促进实体经济发展和防控金融风险及创业生产风险,也就是金融租赁自身进行创新发展和业务拓展的根本方向。

【作者简介】 金碚:中国社会科学院学部委员,中国区域经济学会会长,中国社会科学院工业经济研究所研究员,中国经营报社社长。